- Bybitでは法人口座という分類は無いですが、法人口座として運用する事は可能です。登録も簡単で約1分あれば完了します。

- 法人口座を活用することによって大きく節税できる可能性があります。

- 仮想通貨や海外FX等の雑所得が年間900万円を超えたら節税効果は特に顕著です。

\口座開設特典|20ドル&最大5,000USDT/

公式サイト:https://www.bybit.com/ja-JP

コンテンツの誤りを送信する

目次

仮想通貨は雑所得に分類され個人の場合、最大税率55%と高い

仮想通貨の利益は、総合課税で税区分は雑所得となり、こちらは海外FX等も同じ区分に含まれます。

個人の場合、累進課税制度が適用され、仮想通貨や海外FX等の雑所得の合計が4,000万円を超えると最大税率55%(住民税10%含む)が適用されます。これはさすがにちょっと高いと思う方も多いのではないでしょうか。

累進課税制度の税率表

累進課税制度の税率表

| 課税所得額 | 税率(内訳) | 所得控除額 |

|---|

| 20万円以上~195万円未満 | 15%(所得税5%+住民税10%) | なし |

| 195万円~330万円未満 | 20%(所得税10%+住民税10%) | 97,500円 |

| 330万円~695万円未満 | 30%( 所得税20%+住民税10%) | 427,500円 |

| 695万円~900万円未満 | 33%( 所得税23%+住民税10%) | 636,000円 |

| 900万円~1,800万円未満 | 43%( 所得税33%+住民税10%) | 1,536,000円 |

| 1,800万円~4,000万円未満 | 40%(所得税40%+住民税10%) | 2,796,000円 |

| 4,000万円以上~ | 55%(所得税45%+住民税10%) | 4,796,000円 |

※国税庁:所得税の税率より引用これもう見た?仮想通貨(ビットコイン)の税金に関する知識総まとめ!これだけ読めば全てわかる

法人の税率は15%~最大23.2%と低い

ところが、これが法人を設立して法人口座を開設した場合、事業規模に応じて最大でも23.2%の税率で済むのです。個人の所得税の最大税率55%と比べるとその差はなんと2倍以上!!

想像より大きな節税効果が見込めます。

例)ビットコイン(BTC)のトレードで4,000万円の利益が出たと仮定します。個人の場合、単純計算で納付するべき税金額はなんと1,900万円以上にもなります。

これが法人の場合だと920万円で済むのです。

- 4,000万円の利益に対して個人の場合…納税した後に手元に残るのは約2,100万円

- 4,000万円の利益に対して法人の場合…納税した後に手元に残るのは約3,100万円

単純計算でも1,000万円の差ができ、更に法人口座は役員報酬やその他いろいろな経費が個人と比べて多く計上でき、更なる節税になるのです。

仮想通貨の個人口座と法人口座の違い

個人口座と法人口座の税制の違い

| 口座種類 | 税区分 | 損失繰越 | 経費計上の範囲 | 税率 |

|---|

| 仮想通貨個人口座 | 総合課税の雑所得に分類 | 不可能 | 普通 | 15%~55%(住民税一律10%含む) |

| 仮想通貨法人口座 | 法人税 | 過去10年(※1・※2)に遡って可能 | 広い | 資本金1億円以下の中小法人の場合

・経費と合算した所得が800万円未満の場合15%

・経費と合算した所得が800万円以上の場合23.2% |

※1 平成30年4月1日以後に開始する事業年度については、最大で10年間(それまでは9年間)欠損金を繰越することができます。

※2 損失が出た場合に青色申告を行っており、その後も毎年連続して確定申告を提出している必要があります。仮に休眠等で確定申告を行っていない年がある場合は、その年まで遡って確定申告を行う必要があります。

法人口座の場合、仮想通貨の収益を含め、その他の収入全てを事業所得として計上でき、経費として計上できる範囲も広くなります。

ただし、赤字決算の場合でも法人税は毎年最低7万円程度(資本金1,000万円以下、従業員50人以下の場合)かかりますので注意が必要です。

税制変革の歴史

為替FXが個人でトレードできるようになって早23年の月日が経ちました。為替FXが解禁された当初は、今の仮想通貨トレードのように総合課税の雑所得が適用され最大税率55%(住民税10%含む)でした。

それから7年後(2005年)に国内の取引所を介したトレードには申告分離課税制度が適用されるようになり、これにより大きな利益をあげているトレーダーの税負担が軽減されました。(申告分離課税制度は利益額に関係なく一律20%)

また、申告分離課税制度は損失が出ても確定申告しておけば、個人でも最大で3年の損失を繰り越すことができるようになったのです。

そこから更に年月が経過して2012年、遂にFX業者と直接取引する『店頭取引』でも申告分離課税制度が認められるようになりました。この間、実に14年の年月を要しています。

このように、新しい取引が導入されてから税制改革が追いつくまではかなりの年月が必要となります。

今回の仮想通貨のトレードについても近い将来、税制が改革され、申告分離課税制度が認められる日が来るかもしれません。

しかしながらすぐにそうなる訳ではありませんし、ひょっとしたらそうならないかもしれません。いつか来るかもしれないその日まで大きく膨れ上がった仮想通過資産をホールドしておこうと考える人も居るかもしれません。いつ来るのか、下手したら来ないかもしれない税制改革を待つのも一つの方法ですが、それまでに仮想通貨が大暴落しない保証はどこにもありません。

値動きの激しい仮想通貨資産をハラハラしながらホールドするよりかは、今ある制度をうまく利用して、低い税率で利益を確定し、そこから更に利益を追求する方が堅実かと思います。

Bybit(バイビット)の特徴

| 会社名 | Bybit |

| レバレッジ倍率 | 1~100倍 ※アルトコインは最大50倍 |

| 取扱通貨 | BTC,ETH,XRP,EOS,USDTなど100種類以上 |

| 取引手数料(レバレッジ取引) | 指値注文(メイカー)-0.025%/成行注文(テイカー)0.075% |

| 取引手数料(現物取引) | 一律0.1% |

| 入出金手数料 | 無料 ※出金のみマイニング手数料がかかる |

| 両建て | ◯ |

| 追証 | なし(借金リスクなし) |

| ロスカット | ロング=(平均参入価格×レバレッジ)÷レバレッジ+1

ショート=(平均参入価格×レバレッジ)÷レバレッジ-1 |

| セキュリティ | ◎ |

| モバイルアプリ | あり |

Bybitは外国為替取引所を運営していたBen Zhouによって2018年に設立された世界最大級の仮想通貨取引所です。デリバティブ取引に特化した取引所として非常に有名で、レバレッジ規制が厳しくなる中、レバレッジ100倍で仮想通貨FXを行える特徴があります。2021年からは現物取引や資産運用サービスも開始し、一気に取引所ランキング上位の常連となった経緯のある取引所です。

さらにBybitは資金調達率(ファンディングレート)が他取引所と比較し高く、これを活用することでトレードの幅が格段に広げることも可能です。日本語のサポートデスクも充実しており、日本人スタッフが問い合わせに対応してくれます。そんなBybitのメリット・デメリットをまとめると以下のようになります。

- レバレッジ最大100倍でダイナミックにトレードできる

- 仮想通貨5種類(BTC,ETH,XRP,EOS,USDT)を証拠金としてトレードできる

- 100種類以上の仮想通貨がトレードできる

- ローンチプールやローンチパッド、ステーキングで資産を増やせる

- 豪華なボーナスキャンペーンを実施している

- 定期的に賞金・豪華賞品が貰えるトレードコンペを開催している

- 板取引でスプレッドが他取引所と比較し極めて狭い

- トレードサーバーが優秀でサクサク約定でき取引遅延が起こりにくい

- 追証無しで借金のリスクなし

- トレードする度に手数料を受け取ることができる(手数料割引サービスもある)

- 資金調達率(ファンディングレート)を活用し月利10%以上狙うことができる

- 損失を最小限にしてくれる相互保険システムがある

- 日本円で銀行振込によるUSDTの購入が可能

- TradingViewのチャートを採用しており、様々なテクニカル分析が無料で行える

- 独自アプリで簡単にトレードできる

- 本人確認なしで口座開設が3分でできすぐにトレード開始できる

- 二段階認証あり(セキュリティ充実)

- 完全日本語対応でサポートも日本語

- 日本円でトレードできない(証拠金はBTC,ETH,XRP,EOS,USDT)

- 価格が日本円表示ではなくUSD表示なので少々分かりづらい

Bybitは流通量の高さから現物取引や仮想通貨FXがやりやすいことはもちろん、Shark Fin(シャークフィン)やグリッドボットなど独自の資産運用方法も充実しており、ワンストップで仮想通貨取引が可能な環境を提供しています。

また、Bybitへの上場銘柄は上場後の価格が上がりやすい傾向にあるなど、確実性・信頼性に重きをおいている取引所のため、Binanceと並び仮想通貨取引をするのなら口座を持っていて損はしない取引所の1社と言えます。Bybitのさらに詳しい情報は以下の記事を参照してください。

これもう見た?Bybit(バイビット)の評判と安全性は?14の長所と2つの短所!

これもう見た?Bybit(バイビット)の使い方完全ガイド|初心者向けに図解で徹底解説!

\口座開設特典|20ドル&最大5,000USDT/

公式サイト:https://www.bybit.com/ja-JP

これもう見た?Bybitのボーナスキャンペーンまとめ

Bybit(バイビット)の法人口座でトレードするメリット

- 所得の金額によっては個人の所得税より大幅に低い法人税率が適用される

- 所得の分散による節税効果

- 過去の損失を最大10年まで繰越して計上できる

- 他の事業の利益や損失と仮想通貨の売買による損益を通算して計上できる

- 経費として計上できる範囲が広がる

それぞれ詳しく解説します。

所得の金額によっては個人の所得税より大幅に低い法人税率が適用される

個人の所得にかかる最大税率は55%(住民税10%を含む)です。ところが法人税の最大税率は23.2%です。二倍以上も税率が変わるので、利益が大きくなればなるほど法人税の低い税率の恩恵が享受できます。

所得の分散による節税効果

家族や親戚を役員に迎え入れて役員報酬等の給与も全て経費として計上できます。もし家族や親戚を役員に迎え入れない場合でも、自分自身の役員報酬等の給料を税率を見ながら調整し、残りの利益を会社の内部留保金として貯めておき、その内部留保で更にトレードを行えば大きな節税に繋がります。

ただし、ここで注意するべきは、一度内部留保金として貯めた資金を、個人に報酬として再度分配すると法人税に加えて個人の所得税がかかってしまい、節税どころか余分に税金を払わなければならないこともあるので注意しましょう。

法人を設立し節税を行う場合は、必ず税理士等の専門家とよく相談してから行いましょう。

過去の損失を最大10年まで繰越して計上できる

個人の口座で仮想通貨をトレードして損失が出た場合でも、過去の損失を合算できる損失繰越が行えません。しかし法人口座として運用すると、過去10年まで遡って損失の繰越ができます。過去の損失を計上することで、納めすぎた税金を返してもらうことも可能です。(還付)

この制度を『欠損金繰越控除』と呼びます。もちろん、仮想通貨のトレードに限らず、法人が行った事業全てが対象です。

他の事業の利益や損失と仮想通貨の売買による損益を通算して計上できる

個人口座の場合、仮想通貨の損益通算できる範囲は同一年度の総合課税の雑所得に区分される所得しか損益通算できません。しかし法人であれば、収入は全て事業所得となり、会社が事業を行う際に出た損失は全て仮想通貨のトレードを含む全収入と通算できます。

仮に、仮想通貨で大きな利益をあげていても、会社が行ったその他の事業で損失が出た場合、それらを合算できますのでこちらも大きな節税が期待できます。

経費として計上できる範囲が広がる

法人を設立することによって、個人では計上できなかった経費や、家事按分を行わなければならない経費等も全額計上できるケースが増えます。

個人では自分自身に給与を払うことはできませんが、法人はそれが可能となり、更には社会保険(会社が半分払ってくれる)や福利厚生費、個人では家事按分が必要だったパソコンの購入費用や事務所の家賃等は原則として全額経費計上可能です。自動車の購入費用や維持費、ガソリン代等の交通費等も原則として全額経費計上できます。

また、社長を含む従業員に退職金等も払うことができ、退職金を積み立てる費用も経費として計上でき、会社としては退職所得控除等の恩恵を受けることができます。

Bybit(バイビット)の口座を法人口座として運用した際のデメリット

- 赤字でも最低7万円程度の法人税を納付する必要がある

- 法人を設立する際、それなりの費用と時間(手間)がかかる

それぞれ詳しく解説します。

赤字でも最低7万円程度の法人税を納付する必要がある

こちらは仮想通貨に限らず、日本に存在する法人は原則として赤字でも規模によっては最低7万円以上の法人税を納める必要があります。

個人口座の場合、赤字や一定額以下の所得であれば確定申告は必要ありませんが、法人口座は法人口座のメリットである『欠損金繰越控除』の恩恵を受けるためにも、赤字でも毎年必ず確定申告を行い、法人税を規模によりますが最低でも7万円納める必要があります。

法人を設立する際、それなりの費用と時間(手間)がかかる

通常、サラリーマンや主婦の方で法人を設立した経験がある人は少ないと思います。

慣れない作業で尚且つ結構な額の費用がかかります。また、ご自身で設立作業を行わずに司法書士等の専門家に依頼する場合、当然ながら設立費用プラス専門家への報酬も必要になります。

初期費用を抑えるなら合同会社も視野に

一口に法人といっても複数の種類があり、それぞれ設立に必要な費用やメリットが違います。仮想通貨トレードの節税目的で設立する場合は株式会社か合同会社が一般的です。

設立コストは合同会社より株式会社の方が高いですが、社会的な信用は株式会社の方が高いです。合同会社は株式会社と比べて小規模な事業に適しており、税制等は株式会社も合同会社も変わらないため、節税が第一目的なら合同会社でも十分にその責を果たします。

株式会社を設立する際に必要な費用

※専門家へ設立手続きを依頼した場合はその報酬も別途必要です。また、資本金は別途必要です。

※専門家へ設立手続きを依頼した場合はその報酬も別途必要です。また、資本金は別途必要です。

合同会社を設立する際に必要な費用

※専門家へ設立手続きを依頼した場合はその報酬も別途必要です。また、資本金は別途必要です。

※専門家へ設立手続きを依頼した場合はその報酬も別途必要です。また、資本金は別途必要です。

Bybit(バイビット)の法人口座の作成方法

先述した通り、Bybitには2023年4月現在、法人口座という口座はありません。

しかし、Bybitの口座を個人の資産と完全に分けて扱ったうえで、口座のユーザー名を法人名にし、管轄の税務署の承認を得られれば法人口座として運用することが可能です。

仮想通貨のトレードで法人を設立しようとお考えの方は相当の利益が出ているかと思われます。それらの利益を法人の事業収入として計上できればたくさんのメリットがあります。

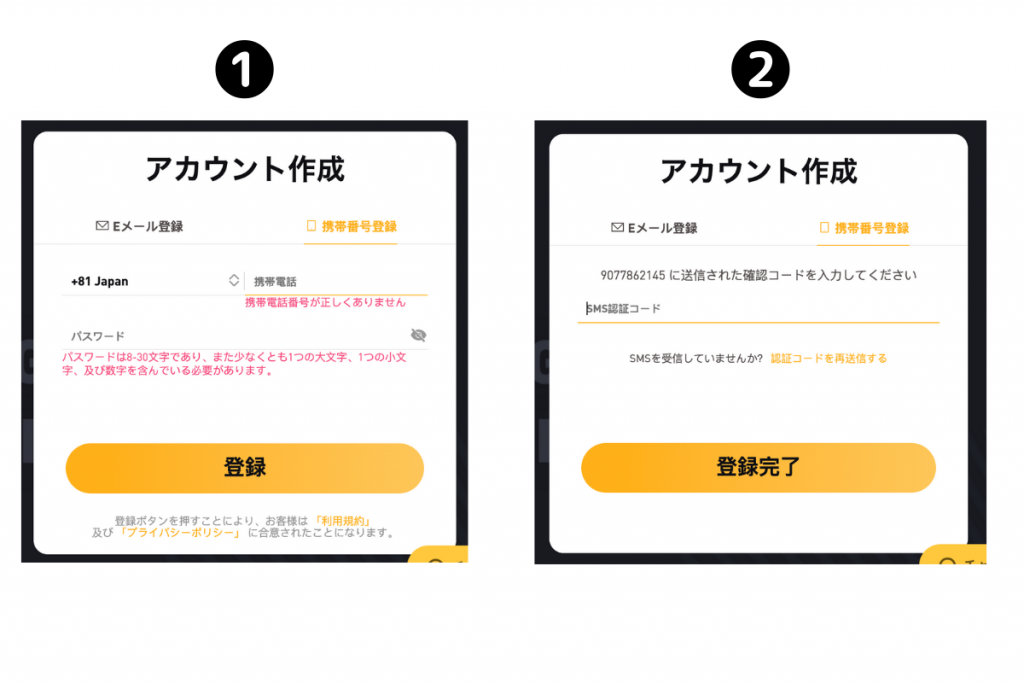

ではBybitで口座を作成する方法を説明します。こちらは非常に簡単で、約1分程度で完了します。

Bybitの登録方法

Bybitの登録は非常に簡単で本人確認不要で1分でできるので、早速登録しましょう。もちろん登録は無料です。

\口座開設特典|20ドル&最大5,000USDT/

公式サイト:https://www.bybit.com/ja-JP

まず、Bybitの公式サイトへアクセスし、口座開設手続きをおこないます。

公式サイトへアクセスすると、下記画面が表示されます。

BybitではEメール登録と携帯番号登録のどちから好きな方で登録することができます。今回は携帯番号での登録で進めます。まず、1に携帯番号を入力します。携帯番号は初めの0を省いた番号を入力しましょう。続いて、パスワードを決めて入力します。そして「登録」ボタンをクリック。

「登録」ボタンをクリックすると携帯にショートメールで、認証コードが送られてくるので、認証コードを2の画面に入力します。そして、「登録完了」ボタンをクリック。

すると下記画面が表示され、これで登録完了です!

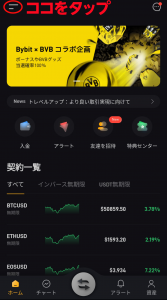

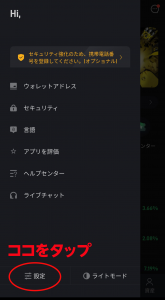

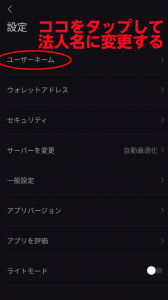

Bybitでの法人口座の作成方法

このままでは個人口座のままなので、法人口座として使用する場合は以下のように変更します。

STEP

Bybitのトレードアプリのホーム画面で左上の横線をタップします

STEP

法人名を英語で入力します

例)爆益株式会社の場合、『Bakueki Co.Ltd』と入力。

以上で法人用の口座の準備は完了です。あとは個人のトレードと混同しないように、法人専門のトレード口座として利用すればOKです。

このあとはKYC(本人確認)と2段階認証設定を行うことをおすすめします。やり方は下記記事で詳しく解説しています。

これもう見た?Bybitの口座開設方法を図解で解説

Bybitの法人口座についてよくある質問

- 1つのアカウントで、個人向け本人確認と法人向け本人確認を同時に行うことはできますか?

-

1つのアカウントにつき1種類の本人確認(KYC)のみを行うことができます。法人向け本人確認を行う場合、承認後、個人向け本人確認の完了ステータスは無効化されます。

取引プロダクトやサービスの利用の拡大ために、個人向け本人確認済みのアカウントが必要な場合、別のアカウントを登録し、個人向け本人確認の完了手続きを行うことができます。(BybitQ&A)

- どのような種類の身分証明が受理されますか?

-

上記の情報が含まれる出身国で発行された文書のみが受け入れ可能です。

これらには、パスポート、身分証明書、滞在許可証、運転免許証が含まれます。学生ビザ、就労ビザ、旅行ビザは受け付けられません。

まとめ

ここまで、法人口座という口座の分類が無いBybitで法人口座として運用する方法と法人によるメリット・デメリットを解説しました。おさらいします。

まとめ

- Bybitには法人口座が無い(2021年4月現在)

- Bybitの口座を法人口座として運用する事は可能

- 法人口座は節税等の様々なメリットがある

- 法人を設立するには手間と費用がかかる

- 仮想通貨で900万円以上の利益が出ていれば手間と費用をかけて法人を設立するメリットが大きい

- 仮想通貨のトレードによる利益の節税目的で法人を設立する際は、株式会社か合同会社が一般的である

大きな利益の後に待ち構える納税の問題。トレードの利益を法人としての事業収入にできれば納税した後に残るお金が段違いに増えます。大きく稼いで賢く納税。これができればアナタも一流トレーダーの仲間入りですね。

この記事を読んでくれた皆さん全てが『億り人』になれるよう心から祈りつつ筆を置きたいと思います。

\口座開設特典|20ドル&最大5,000USDT/

公式サイト:https://www.bybit.com/ja-JP

コンテンツの誤りを送信する

コメントはこちら(コメントいただいた方の中から毎週3名様に1000円分のUSDTプレゼント)